Kasvun rahoitus vuonna 2023 – nappaa vinkit ja onnistu!

Mikä on kahdeksan kirjaiminen sana, joka on aina kasvuyrittäjien huulilla, niin hyvässä kuin pahassa? Vastaus on rahoitus. Eikä ihmekään, sillä yrityksen riittävä ja oikeanaikainen rahoitus on yrityksen kasvun elinehto.

Yritys voi kasvaa laajenemalla Suomessa tai ulkomailla, ostamalla kilpailijan, kehittämällä tuotettaan, palveluaan tai osaamistaan tai lisäämällä markkinointia. Kasvun mukana myös kulut kasvavat, sillä kasvun mahdollistamiseksi ja etenkin sen seurauksena, on esimerkiksi rekrytoitava henkilökuntaa ja hankittava uutta kalustoa. Mikään kasvu ei ole ilmaista ja monesti oman pääoman lisäksi tarvitaan vierasta pääomaa. Pk-yrityksen kasvun rahoittamiseen on tarjolla rutkasti erilaisia vaihtoehtoja, jopa niin paljon, että yrittäjän on vaikea tietää mistä niistä rahoitusta pitäisi lähteä ensimmäisenä hakemaan.

Miten pk-yrityksen kasvun rahoitus kannattaa järjestää?

Pk-yrityksen rahoitusvaihtoehtoja ovat muun muassa oman pääoman ehtoinen rahoitus, vieraan pääoman ehtoiset rahoitukset sekä julkiset rahoituslähteet. Näistä jokainen sopii eri kasvuvaiheessa oleville yrityksille ja monesti rahoitus voi koostua useasta eri rahoituksesta muodostaen todella kokonaisvaltaisen rahoituspaketin. Tämä on hyvin yleinen menettelytapa etenkin, jos rahoitustarve on yhtään suurempi. Yrityksen kasvaessa hitaasti on kasvu mahdollista rahoittaa tulorahoituksella. Tämä on kuitenkin melko harvinaista.

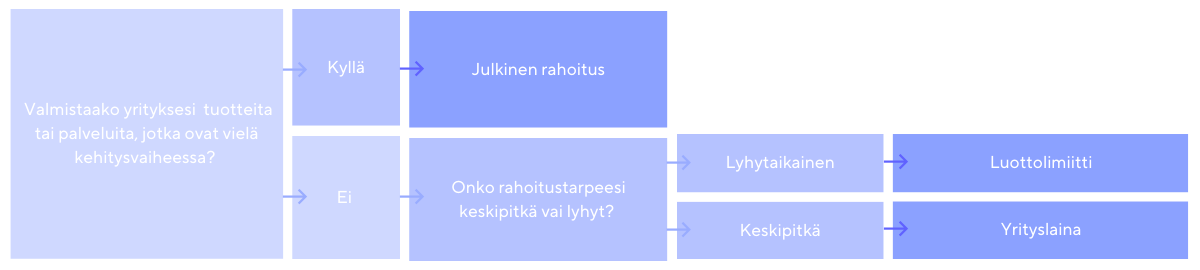

Rahoituksen lähteen lisäksi niitä voidaan jakaa käyttötarkoituksen mukaan euromääräisiin luottoihin ja rahoituslimiitteihin sekä laina-ajan mukaan lyhytaikaisiin, keskipitkiin ja pitkäaikaisiin luottoihin. Lyhytaikaisilla rahoituksilla viitataan alle vuoden, keskipitkällä 1–5 vuoden ja pitkäaikaisella lainalla yli viiden vuoden mittaiseen laina-aikaan.

Julkinen rahoitus soveltuu hyvin alkuvaiheessa oleville yrityksille, joiden tuote tai palvelu on vielä kehitysvaiheessa. Julkista rahoitusta myöntävät esimerkiksi ELY-keskus, Business Finland ja Finnvera, jotka rahoittavat kehityshankkeita, kansainvälistymistä sekä erilaisia projekteja, joiden odotetaan tuottavan hyötyä Suomelle työllisyyden, verotulojen tai viennin kasvun kautta.

Yrityslaina on luonteeltaan kertaluontoinen ja hyvin suoraviivainen. Yrityslainaa voi hakea mikä tahansa yritys, osakeyhtiö, avoin yhtiö, toiminimi tai kommandiittiyhtiö. Yrityslainaa hakevan yrityksen toiminta voi olla vakiintunutta tai se voi olla vasta perustettu. Yrityslaina sopii myös yrityksille, jotka haluavat pitää riskienhallintansa helposti seurattavana, sillä laina maksetaan takaisin maksusuunnitelman puitteissa ja sen kuukausittaiset lyhennykset takaavat yritykselle tietyn kontrollin ja ennustettavuuden.

Hae Kasvurahoituksen yrityslainaa

Luottolimiittiä ei tarvitse maksaa takaisin kuukausittain, vaan lainaa voi lyhentää yrityksen kassatilanteen mukaan, silloin kun yritykselle sopii. Kun yritys maksaa rahoitusta takaisin, limiitistä vapautuu lisää rahoitusta käytettäväksesi. Luottolimiitin voi avata toiminnan taustalle varmuuden vuoksi ja olla näin aina varautunut yllättäviin menoihin tai investointeihin. Tarvittaessa limiitistä voi nostaa rahaa aina halutessaan ennalta sovittuun luottorajaan saakka ilman erillisiä yhteydenottoja. Yrityslainan tavoin mikä tahansa yritys voi avata itselleen luottolimiitin täysin maksutta.

Avaa luottolimiitti yrityksellesi maksutta

Rahoitus pankista ei enää kannata

Yrityslainaa sekä limiittiä saa sekä pankeilta, että pankin ulkopuolisilta rahoittajilta, mutta nykyään suurin osa pk-yrityksistä nostavat rahoituksen pankin ulkopuoliselta rahoittajalta, kuten Kasvurahoitukselta. Mikä siis on muuttunut ja miksi näin on?

Vuoden 2022 aikana yrityskenttä on muuttunut entistä riskisemmäksi, joka on johtanut siihen, että pankit ovat suurilta osin lopettaneet pienyritysten rahoittamisen. Samalla vähäisten myönnettyjen rahoitusten hintoja on nostettu riskien kompensoimiseksi. Yrityslaina pankista jää monella saamatta myös, mikäli yritys on ollut toiminnassa vasta vähän aikaa, koska toiminnan kannattavuuden osoittaminen on haastavaa ja yrityksellä harvoin on tarjota pankin vaatimia vakuuksia.

Pitemmästä laina-ajasta huolimatta pankkirahoitus on jäämässä vakuudettomien rahoitusratkaisujen, kuten yrityslainan ja luottolimiitin jalkoihin.

Näin valitset sopivan rahoituksen yrityksellesi

Kurkkaa alapuolelta löytyvät vinkit huolella läpi, kun olet miettimässä, mistä ja millaista rahoitusta sinun tulisi yrityksellesi hakea.

Varmista että yrityksesi on rahoituskelpoinen ja valmistaudu osoittamaan se.

Mieti mihin tarvitset rahaa. Tarvitsetko rahaa esimerkiksi käyttöpääomaksi kassanhallintaan vai uusien investointien rahoittamiseksi?

Selvitä kuinka paljon rahaa tarvitset.

Onko sinulla tarjota vakuuksia lainaa vastaan?

Tunnista eri rahoitusvaihtoehdot, jos siis skippasit suoraan tähän kohtaan, palaa takaisin lukemaan miten pk-yrityksen rahoitus voidaan järjestää.

Kun teet valintaa rahoitusvaihtoehtojen välillä, huomioi käyttötarkoituksen lisäksi yrityksen koko, taloudellinen tila ja rahoituksen kustannukset. Rahoituksen kustannukset saa usein selville vasta, kun laitat rahoitushakemuksen menemään ja saat vastaukseksi yrityksellesi räätälöidyn tarjouksen.

Valitse rahoittaja ja rahoitus tulevaisuutta ajatellen. Varmista, että rahoittaja tarjoaa rahoitusratkaisuja, joita hyödyntävät yritystäsi myös tulevaisuudessa.

Kasvurahoitukselta voit saada yrityksellesi myös siltarahoitusta eli tilapäistä rahoitusta, jolla paikataan rahoitustarvetta myönteisen julkisen rahoituspäätöksen ja sen maksatuksen välisenä aikana. Ota yhteyttä Kasvurahoituksen rahoitusasiantuntijoihin, jos haluat kuulla lisää.

BIO

Sami Törmä on Suomen Kasvurahoituksen toimitusjohtaja. Sami halusi lähteä viemään alaa rehellisempään ja läpinäkyvämpään suuntaan ja tästä ajatuksesta syntyi Kasvurahoitus.

Kasvurahoitus tarjoaa nopean ja vaivattoman vaihtoehdon pankin yritysrahoitukselle.

“Meitä ohjaa aito auttamisen halu ja tarkoituksenamme on olla yrityksen kasvun kumppani, johon yrittäjä uskaltaa turvautua pienellä kynnyksellä, kun äkilliset kustannukset yllättävät tai yritys haluaa kasvattaa liiketoimintaansa nopeasti.”